České nemocnice hledají nové cesty, jak k tolik potřebným investicím na modernizace svých areálů přitáhnout soukromé investory, a zároveň neporušit stávající legislativní výklad, že příspěvkové organizace nesmí skrytě zadlužovat stát. V prvním případě může pomoci připravovaný Národní rozvojový fond a v tom druhém projekty typu PPP. Jak konkrétně jich lze pro financování projektů využít a že se nemocnice bez toho brzy neobejdou při získávání dotací z EU, se dozvěděli účastníci investiční konference s názvem Nové možnosti financování zdravotnické infrastruktury, kterou uspořádal v Praze Zdravotnický deník.

O základních principech Národního rozvojového fondu (NRF) a možnostech i limitech, které přináší v oblasti investic do zdravotnické infrastruktury, jsme ve Zdravotnickém deníku již psali zde a zde. Pojďme se nyní blíže podívat na to, jak by měl tento fond fungovat (činnost zahájí během letošního roku).

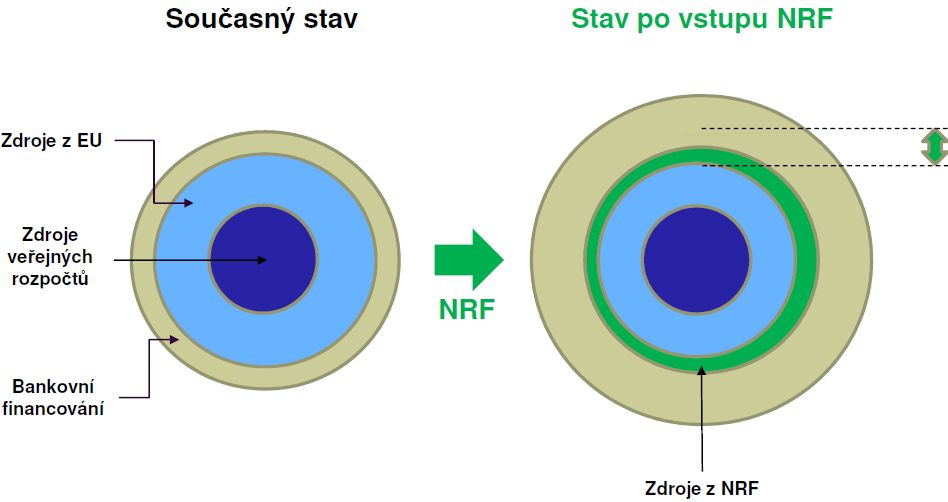

Díky Národnímu rozvojovému fondu by se tedy měl do náročných investičních projektů více zapojit soukromý sektor, který je k tomu často kapitálově i odborně lépe vybavený a způsobilý. Poskytnutím tzv. juniorního financování, které zajistí, že v případě finančních problémů budou přednostně hrazeny pohledávky držitelům tzv. seniorního dluhu, převezme fond na sebe část rizika projektu. Díky své účasti bude schopen mobilizovat další soukromé zdroje, jež by do projektu jinak nevstoupily. Fond by měl mít také vysoké standardy pro schvalování investic, čímž by mohl obecně také napomoci zkvalitnit investiční proces v ČR.

Soukromí investoři samozřejmě očekávají návratnost upsaných prostředků včetně přiměřeného zisku, ale, jak se píše v informačním materiálu Českomoravské záruční a rozvojové banky (ČMRZB), rozvojové banky České republiky, „je to cesta, jak nezadlužovat veřejný sektor a zároveň mobilizovat privátní kapitál za co nejvýhodnějších podmínek pro veřejného zadavatele“.

Nebudeme brát od každého

Fond bude finanční institucí zřízenou podle českého a evropského práva, regulovanou Českou národní bankou, což je velmi důležité pro investory. Jako dceřiná společnost ČMRZB bude fungovat na základě komerčních principů, především principu návratnosti investovaných prostředků shromažďovaných od soukromých investorů. V zahraničí jsou takové finanční nástroje a produkty běžné, v Česku však jde o novinku. „Řekli jsme si: nebudeme tady vymýšlet nic nového. NRF postavíme na bázi standardních komerčních fondů podle zákona o investičních společnostech a investičních fondech tak, jak jsou k dispozici a jak jsou i mezi firmami oblíbené v rámci ČR,“ popisuje vedoucí projektu NRF a člen představenstva ČMZRB Jan Barta.

Fond bude mít právní formu akciové společnosti s proměnným základním kapitálem, tzv. SICAV. „Standard SICAV znamená, že se s investory hodně komunikuje a jednotlivé projekty se dělají na míru jim i cíli, kam jsou peníze investovány,“ uvádí Barta. Konkrétní strategie, aktivity ale i peníze pak budou navázány na tzv. podfondy NRF se svými vlastními specifiky a s vazbou na Národní investiční plán a další strategické dokumenty. „Zatím pracujeme s myšlenkou co fond to projekt, například pro jednotlivé nemocnice, ale nijak omezeno to není. Podfond může vzniknout i na bázi myšlenek, nápadů, co chceme zainvestovat a co finančně vychází. Každý podfond je nezávislý a má svoje účetnictví. Investoři si pak vyberou, do kterého fondu chtějí jít,“ upřesňuje Barta. Jednotlivé podfondy budou také mít své investiční poradce, někdy i poptané „zvenku“. „Není totiž možné, abychom všechno pokryli vlastními silami,“ doplňuje Barta.

Podle Barty bude mít fond svůj samostatný, profesionální a nezávislý management fungující na bázi řádného hospodáře. „Je důležité si uvědomit, že politické tlaky nebude možné dávat jakýmkoli způsobem do popředí,“ varuje. Vedle standardních orgánů zodpovědných za chod NRF vznikne specifický prvek fondu – Národní investiční rada. To má být poradní sbor složený ze zástupců čtyř zakládajících bank (České spořitelny, ČSOB, Komerční banky a UniCredit Bank) a pěti odborníků jmenovaných státem. „Je to instituce, která nebude mít formální vliv, ale bude dávat podněty. Je to další kontrolní prvek,“ popisuje Barta. Obavy z politizace této rady by měla zahnat skutečnost, že pokud investoři nebudou s předloženými projekty souhlasit, nejsou povinni je zafinancovat. Na úrovni již zmíněných podfondů dále vzniknou investiční výbory, které budou řešit otázky alokací, taktiky a investic.

Mohlo by vás zajímat

V první fázi se do fondu zapojí již zmíněné čtyři největší tuzemské banky, signatáři Memoranda o spolupráci při realizaci záměru zřízení fondu. Bude ale otevřen dalším investorům, kteří upíší své investiční akcie. Do budoucna se tak počítá se zapojením dalších bank, pojišťoven, investičních společností, penzijních fondů apod. „Nebudeme však brát od každého, záleží na investorech, jaké budou mít parametry,“ uvádí Barta.

Raději jen výstavbu a provoz

Zdravotnictví je vedle dopravní infrastruktury hlavní oblastí, na níž by se měl Národní rozvojový fond zaměřit. Dále to bude školství, sociální infrastruktura, technická, energetická a digitální infrastruktura či infrastruktura v oblasti životního prostředí. Podle typu projektu a příjemce konečné investice bude fond poskytovat standardní finanční produkty jako juniorní dluh, o kterém tu již byla řeč, finanční záruky nebo kapitálovou účast.

Jak jsme již psali dříve, například fakultní nemocnice jako státní příspěvkové organizace jsou vázány přísnými rozpočtovými pravidly a nemohou si brát bankovní úvěry, aby skrytě nezadlužovali stát (na rozdíl třeba od akciových společností). „V současné chvíli proto pracujeme s projekty na bázi PPP (public private partnership) a EPC (energy performing contracts). Ty jsou teď nejdůležitější a podle nich designujeme jednotlivé parametry NRF,“ uvedl Barta. (Projektům EPC se budeme podrobněji věnovat v dalším vydání ZD – pozn.red.)

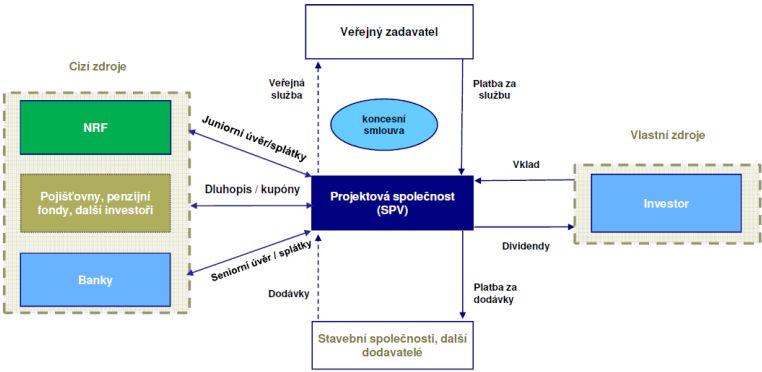

Jako vhodná forma spolupráce státního a soukromého sektoru se jeví zejména tzv. koncesní PPP projekty. Jejich hlavní výhodou je, že realizační a provozní rizika projektu přechází ze zadavatele na investora. Zadavatel (nemocnice) uzavře koncesní smlouvu s projektovou společností (SPV – special purpose vehicle), která je speciálně založená za účelem realizace, řízení a provozu projektu a která zodpovídá za dodání projektu jako veřejné služby, jejíž parametry a finanční podmínky smlouva definuje. Veřejný zadavatel je tak vlastně v roli zákazníka objednávajícího si službu pro své klienty (například výstavbu pavilonu, jeho vybavení, údržbu, případně i poskytování dalších neléčebných nebo i léčebných služeb). Soustředí se tak na definici parametrů služby a kontrolu kvality jejího poskytování. Pokud je vše v pořádku, tak platí, pokud nikoli, tak méně či vůbec. Nezvyšuje se tak zadluženost veřejného sektoru. Výběr projektové společnosti – koncesionáře probíhá v rámci výběrového řízení. Jeho součástí jsou již podmínky juniorního financování předjednané s NRF, který to zrcadlově předjedná se svými investory.

Na druhou stranu je nutné přiznat, že příprava a realizace PPP projektů není úplně jednoduchá. Zapojení úvěru od banky sice zvyšuje akcent na udržitelnost projektu a stimuluje k jeho lepší připravenosti, jedná se ale o velmi komplexní proces, zahrnující složitá jednání vyžadující detailní podklady, s nejistým výsledkem, což zapojení soukromého sektoru může na druhou stranu odradit.

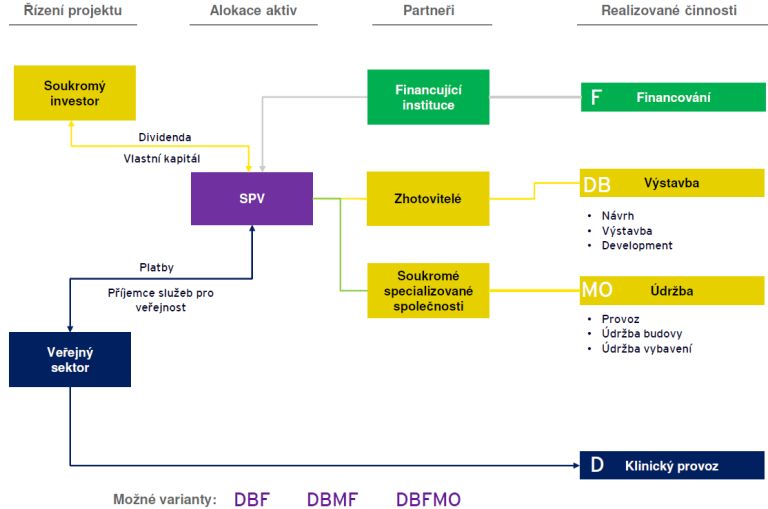

David Zlámal, partner a vedoucí kapitálového a dluhového poradenství pro střední Evropu ze společnosti Ernst & Young, proto nemocnicím doporučuje držet se projektů, kde jde jen o výstavbu a provoz. „Pokud se do toho vloží i klinický element, kde je třeba řešit kvalitu péče, tak se to stává o další úroveň komplikovanější, z hlediska dohledu, kontroly apod.,“ popisuje Zlámal a jako příklad uvádí PPP projekt na výstavbu nové univerzitní nemocnice v Bratislavě v hodnotě kolem 300 milionů eur s očekávanou roční výnosností z vloženého kapitálu pro investory kolem 15 procent. „Nemocnice zvolila tzv. plně integrovaný model PPP zahrnující i poskytování léčebné péče. A právě ta komplexnost a množství zapojených stran nakonec vedlo k tomu, že projekt byl z politických důvodů zrušen,“ uvádí Zlámal. Pokud by měl projekt obsahovat klinický aspekt, měl by se podle něj omezit spíše na službu spojenou s nějakou technologií jako například provozování radiologie.

Bez soukromých zdrojů to nepůjde

Podobné nástroje jako Národní rozvojový fond fungují i jinde v Evropě – v Irsku, Německu či Skotsku. A také v Evropské unii. Na stejném principu bude fungovat i před několika dny představený tzv. Mechanismus pro spravedlivou transformaci EU, který by měl pomoci vygenerovat až 100 miliard eur na přeměnu Evropy v klimaticky neutrální ekonomiku.

David Zlámal z Ernst & Young upozorňuje, že právě kombinace dotací a soukromých zdrojů je budoucností unijního financování. „Je třeba s tím počítat. My jsme úzce spolupracovali s různými DG (generální ředitelství Evropské komise – pozn.red.) na přípravě financování v novém rozpočtovém období 2021-2027 a vidíme, že EU se opravdu posouvá k tomu, že přestane vyplácet přímé dotace tak, jak je známe, a začne se financovat formou návratného financování. Další financování od komerčních bank nebo Evropské investiční banky (EIB) bude podmínkou dotace,“ popisuje Zlámal.

Podle studie, kterou společnost Ernst & Young zpracovala v loňském roce o projektech EU se zapojením privátního kapitálu, vygeneroval tento typ financování částku převyšující vložené prostředky 5,6krát. Studie také ukázala, že projekty v kohezních zemích střední a východní Evropy, tj. hlavních příjemců prostředků z kohezních fondů EU včetně ČR, dosahují nejvyššího podílu úvěrů poskytovaných EIB. To souvisí s politikou EIB, která se snaží primárně podporovat tyto země, kde komerční banky vnímají zapojení EIB velmi pozitivně z hlediska rizika i regulace. „A v případě zdravotnických projektů to bude obzvláště velmi důležité, protože ve zdravotnictví nejsou často dlouhodobé smlouvy, na což jsou banky opatrné. Mít v konsorciu EIB dodává důvěru,“ říká Zlámal a dodává, že projekty v kohezních zemích vykázaly také o 25% nižší podíl vlastních prostředků.

Investiční konference se konala za laskavé podpory generálního partnera ČEZ ESCO a.s. a partnerů OKsystem a.s., CCA Group a.s. a Vojenská zdravotní pojišťovna.

Konferenci se budeme dále věnovat v nadcházejících vydáních ZD.

Text: Helena Sedláčková

Foto: Radek Čepelák